来源:财经五月花

近期,部分中小银行对存款利率进行“补降”。面对未来可能出现的存款利率进一步下调,居民存款习惯会否发生新变化

“最后冲刺,完成指标任务的时间不多了。”春节后的一个普通工作日,涂然接到了来自领导的任务安排,挂掉手中电话,已是晚上8时。

虽然没有奋斗在网点一线,但对于已在国有大行某支行个人业务有近八年工作经验的涂然来说,今年“开门红”压力进一步加大,“任务更多了,现在我身上就背了20多个指标要完成,存款任务上亿元”。

此前便已开启的银行“开门红”,在节后进入了冲刺阶段。从加大回馈力度,到上新产品以吸引客户,银行正积极“争夺”客户的春节红包。

不过,对于爱好存钱的银行客户来而言,下行的存款利率却时刻牵动着他们的神经。

近期,继2023年末国有大行及股份制银行调降存款挂牌利率后,部分中小银行对存款利率进行了“补降”。在业内人士看来,未来存款利率将进一步下行。对于银行客户来说,存款习惯会否发生新变化?

硝烟再起,瞄准春节红包

“年前排队取钱,年后排队存钱。”春节过后,遍地的“红包残骸”成为银行网点的特定风景。

据华中地区某国有大行支行工作人员介绍,自大年初四起,其所在网点业务便开始增多,“每天都特别忙,大部分是来存钱的。基本上一个网点每天存两三百万元,有时候现金太多还得存放到上一级银行的金库里。”

庞大的存款需求下,揽储硝烟亦在银行间弥漫——除了常规的线下礼品赠送及抽奖活动,银行用于吸引客户的活动层出不穷。

以某国有大行节后在线上推出的“资产提升+保有礼”为例,根据该行宣传信息,“本月较上月日均资产提升达1万元及以上金额,即为达标,有资格领取对应档位CC豆奖励(即银行推出的一种数字资产,可用于兑换各种权益)”,同时,“本月日均资产不低于上月即为达标,有资格领取对应档位购物卡奖励”。

例如,若客户在1月新增资产30万-50万元,并在2月-12月连续持有资产,全年累计可获得1500元权益。“日均资产、时点资产,再加上抽奖,这三项权益加起来很可观,我准备把春节期间拿到的‘红包’放进去存着。”一名银行客户表示。

“压岁钱”亦成为不少银行盯上的目标,就此专门推出儿童专属的银行卡和金融产品。以某城商行针对压岁钱及红包礼金而推出的定期整存整取存款产品“小京压岁宝”为例,1000元起存,五年期年化利率可达2.65%。

此外,更有部分中小银行“逆势”提高存款利率以吸引客户。

以河南地区某农商行为例,根据该行2月22日的微信公众号推文,该行对存款利率进行了阶段性上调,两年及三年的年利率分别为2.35%及2.7%。需要注意的是,这一调整为银行的限时活动,待结束后将恢复原利率。

定存难抢,门槛上升

银行盯准“红包”,背后是居民对于存钱巨高不下的热情。

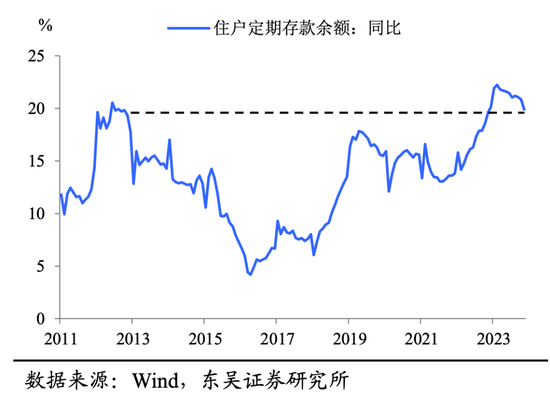

Wind(万得)数据显示,从2020年初到2024年1月,居民存款累计净增长58.24万亿元,相当于2009年到2019年新增居民存款的总和。另据东吴证券研报,近年来居民定期存款走高。

不过,在降息背景下,想要觅得心仪的存款利率早已不再容易。

“终于存上了,在当地跑了好几家银行,找到了一家利率能达到3%的银行。”上述分享贴所提存款行,是华中地区某城商行。春节过后,社交平台的存款分享贴渐多,从多数人反馈的情况来看,3%左右的利率几乎成为目前的“天花板”配置。

通过翻阅各银行App,国有大行及股份行中,普通整存整取存款利率已经全部在3%以下,其中五年期存款利率仅为2%出头。而在通常利率较高的大额存单中,2.5%的利率都已经难寻。

由于利率的差异,部分用户将目光由原来熟悉的大行转至中小银行,“有些客户冲着高利率把钱存去别的小银行也拦不住。”某国有大行工作人员表示。

然而即使是中小银行,亦受“降息潮”影响。据一名用户分享,一年的时间里,其在某农商行的存款利率已经降了55个基点——2023年2月其存入的三年期整存整取产品年化利率为3.4%;2023年6月,同样类型和期限的存款产品年化利率降至3.3%;到了2024年2月,上述产品的年化利率已降至2.85%。

“再也回不去了,现在定存要靠抢的。”一名银行客户表示,春节前曾收到客户经理发来的一款“三年定存,利率2.95%”存款产品宣传,本打算节后有闲钱再存的她,被告知该产品早已售罄。

除了额度有限,部分银行还设置了资金门槛。据某城商行客户经理表示,目前该行有售两年期定存产品,1万元起存,利率可达2.8%,但仅供春节新资金专享。

利率调降延续,以“稳”为先

当高利率已成往事,利率下行的趋势在未来将进一步延续。

2月20日,市场迎来超强非对称降息——中国人民银行公布2月贷款市场报价利率(LPR)报价,一年期LPR维持3.45%;五年期以上LPR从4.2%降至3.95%,下降25个基点,创单次最大幅度。

另据国家金融监督管理总局公布的数据,截至2023年末,商业银行重要指标净息差下滑至1.69%,首次跌破1.7%关口。

在此背景下,市场普遍预计今年银行存款利率将继续调降。“从银行今年的规划上来看,大部分银行已将降息情况预期在内,将通过资产端结构优化等方式缓解息差降幅。”中信建投研报分析称。

值得注意的是,近期多家中小银行“补降”存款利率(注:在此之前的2023年12月下旬,国有大行、股份制银行对存款挂牌利率进行下调)。在业内人士看来,本次中小银行跟进的速度有所加快。

以广西地区某村镇银行为例,该行2月21日起,调整人民币“整存整取”定期存款产品的执行利率,根据该行公众号内容,五年期定存利率调降幅度最大,由3.9%调整至3.2%。其余存款中,三年期、两年期定存下调20个基点,三个月、六个月定存利率则下调10个基点。

某股份制银行客户经理指出,新一轮降息就在不远处,“尽早锁定收益,且存且珍惜。”

当问及存款利率持续下行是否会对自己的存款习惯有所影响时,一名一直将存款作为主要理财方式的银行客户表示:“目前还是先存着,不排除未来把钱转去别处投资,但前提是‘稳’。目前我正在考虑要不要买点客户经理推荐的保险产品。”

“存款利率下行,看看R1低风险理财。”当存款利率对于客户的吸引力在下降,部分银行将低波稳健的理财产品作为争夺资金的方向,一些产品收益“诱人”。

以某股份制银行为例,其在宣传页主推代销R1低风险理财产品及货币基金,理财产品主投存款类资产及债权类资产,包括7日至3年封闭期不同期限。业绩比较基准在2.151%至3.217%(年化)之间。

另一家股份制银行则推出“新资金专属新理财”,据悉,该行代销的理财产品具有“0权益,收益更稳定”的特点,R2中低风险等级四个月短期限,业绩比较基准(年化)在3.2%-3.3%之间。转入新资金达10万元第四个自然日即可享购买资格。

“目前大部分客户的投资偏好还是稳健为主。”上述股份制银行客户经理表示。